給料日前にお金がないからちょっとした生活費を補填したいという方や商品やサービスの購入費用としてまとまった資金のお金を借りたいと考えられている方もいらっしゃるのではと思います。

そんな時に真っ先に考えるのがカードローンやキャッシングなどの無担保・無保証人で使い道自由なお金を借りる事を思いつく方も多いのではないでしょうか。

必要な金額が50万円以内であれば、土日祝日も含め早ければ1時間程度で融資を受けることが出来るため、手軽にお金の都合を付けることができます。

しかし、ネックになるのが金利が高いという点です。消費者金融はおおむね18.0%、銀行は14.5%前後の金利で契約を行うことになります。

これは10万円ほど借りると利息が消費者金融だと月1,500円。銀行だと月1,208円ほど掛かります。

一見それほどの金額には見えませんが30万円を借りたとすれば4,500円程度、元金とは別に利息だけで発生するため、かなり大きな金額になるのです。

そのような場合に、検討してみたいのが「勤めてる会社からお金を借りる」という選択肢です。

会社からお金を借りる方法

- 社長に給料の前借りを依頼する

- 社長や上司に個人的にお金を借りる

- 従業員貸付制度を利用する

給料前借りや個人的にお金を借りるなどの方法としては個人によって状況が大きく異なりますが、私が以前勤めていた会社は小規模であったため、給料日前に2万円の前借りを行うこともありました。

このような決まりやルールなどではなく、貸し手側との関係性だけで借りる方法もありますが、会社によっては従業員にお金を貸すための「従業員貸付制度」を取り入れている会社もあります。

多くの企業では無利子ではなく金利設定しているところも多いのですが、一般のローンと比較すると営利を目的とした貸付ではないため低金利で融資を受けることが魅力です。

また、信用情報の状況を加味しませんので、過去に自己破産などの債務整理を行った方や現在払えずに滞納中のローンがある状態の方であっても融資を受けることができます。

従業員貸付制度とはどのようなもの?

従業員貸付制度とは、社員の金融トラブルとならない解決策として導入されている企業もあり、福利厚生の1つとして取り扱っている企業もあります。

もっとわかりやすく説明しますと従業員へ金銭的に貸付を行うことで従業員を助ける事を目的としている制度で社員のより良い生活のために設けられています。

理由として会社側からすれば従業員が金銭が必要となり、消費者金融や銀行カードローンなどを複数社から借りてしまうなどの多重債務になれば、業務に支障をきたしてしまうと考える方もいらっしゃいます。

場合によっては闇金などからお金を借りてしまい実務に影響を及ぼしてしまうような借入をしてしまうこともあっては困るのです。

実際に私の上司で、女性との交際(?)により浪費が止まらず消費者金融から多額の借金を行い、闇金にまで手を出してしまい最後には夜逃げしてしまった上司の方がいらっしゃいました。

このようなトラブルに遭わなければ、非常に優秀な社員なのにと当時の上司は周囲から惜しまれていました。

こうした浪費癖のある方は、例え従業員貸付制度があったとしても同じ道を歩んだと思いますが、どうしてこの社員はお金が必要なのか、メンタル面でもケアするために導入している企業もあります。

会社がバックアップするから業務に注力してくださいと期待を込めた意味合いもあるのです。

従業員貸付制度の利用条件

うちの会社には従業員貸付制度があるから、とりあえず目的はないけど10万円だけ借りておこうといった借り方はできません。

利用用途を提出し、条件に該当すると判断された場合に貸付を行う場合が多いようです。

従業員貸付制度の主な利用先

| 慶事・弔辞 | 出産、結婚式・記念日、長寿祝、仏事等 |

| 疾病 | 治療費、入院費、手術費用…等(親族含む) |

| 介護 | バリアフリーリフォーム、介護費用等 |

| 災害 | 住居費用、引越し費用、リフォーム費用 |

| 教育 | 留学費用、資格取得費用、子供の入学費 |

このような急な用途でまとまった資金が必要な時に利用することが出来ます。逆に下記のような利用用途では貸してもらえる企業は少ないでしょう。

- 生活費の補填

- 趣味や娯楽のための費用

- 贅沢品の購入費用

- 多重債務により全額の立替費用

- 闇金への返済費用

緊急でない用途や自身が招いた借金等の立替えを目的として融資を受けることはできない可能性が高いのです。

貸付条件について

基本的にローンというものは、「年齢を満たしている」、「安定した収入がある」。この2つの要素を満たしておけば利用できますが、従業員貸付制度というものは異なります。

会社毎に規約があるのですが例えば

- パート・アルバイトの人は利用できない

- 派遣社員の人は利用できない

- 正社員であっても5年以上勤続していないと利用できない

という会社が多く、ハードルは高めだと言えます。

会社側からすれば全く利益にはならない貸付ですし、建前として「弊社は従業員貸付制度を行っています」という福利厚生の充実をアピールしたい会社もありますので、実際にお金を借りようとすると条件がかなり厳しい場合もあるのです。

また、会社側からすると返済中にその社員に退職されてしまった場合は、退職時に借入残金の一括返済を求める必要があります。退職を考える従業員にとって、残金一括返済は厳しい為、退職の抑制として導入する会社もあるようです。

しかしながら貸付条件は普通にローンを組むよりもはるかに好条件なのは確かですから、利用できるものなら利用しておく事は賢い選択の一つであることは間違いなさそうです。

従業員貸付制度の審査について

審査についてはローンの返済能力調査と信用情報調査を元にした審査を行うわけではなく、全く異なります。

つまり下記のような条件の方でもご利用出来ます。

- 消費者金融から3社以上既に借入している

- 過去3年以内に自己破産などの債務整理を行った

- 現在滞納中のローンがある

ローン業者からすればブラックリスト入りしている方でも従業員貸付制度であれば関係ありません。

年収自体は会社が把握しているので個人の返済能力は分かります。信用情報にアクセスする同意は求められませんので、他にどんなローンを組んでいる状態なのかは知られる事がないのです。

上記で説明した利用できる条件に該当しているだけでお金を借りる資格はあり、使用目的が規定に該当すると判断された場合はお金を借りる事が出来ます。

申請したらすぐ借りれるの?

貸付を申請して実際に現金が振込まれる、または手渡しされるまでにかかる期間は、上場企業の場合は特に時間が掛かり約2週間~3週間と時間が掛かります。

従業員貸付制度の限度額

これは会社によって異なり、多くの企業は、5万円、10万円、25万円、50万円、100万円を限度額としているところが多いようです。

例えばトヨタ自動車の場合だと、自動車購入資金を低金利で貸付を受ける制度を設けています。

自動車購入費用を貸付を受けることができたり、他にも積水ハウスだと住宅資金融資制度で住宅資金を社内融資で借りることができたりと用途が限られますが、大きなお金を借りる事ができる企業もあります。

どういう手続きを踏めば借りられるの?

まず、その会社に従業員貸付や社内貸付など、社員に対して貸付を行う制度を設けているのかどうかを社内規定や雇用契約書、労使協定、福利厚生等で調べることからスタートしましょう。

従業員貸付制度がある場合は、申し込み用紙を記入し担当部署へ提出することで申込を行う事が出来ます。

もし、貸付制度がない会社だった場合は別の金策を考える必要があります。

メリットやデメリットをカードローンと比較

メリットとデメリットを銀行と消費者金融の取り扱うカードローンと比較してみました。

| 比較項目 | 社内貸付 | 銀行 | 消費者金融 |

|---|---|---|---|

| 融資時間 | 2週間~3週間 | 翌日~3週間 | 当日中(最短1時間) |

| 審査 | 条件に該当するのみ | 厳しめ | 銀行よりは緩い |

| 利用目的 | 規定内のみ | 自由用途 | 自由用途 |

| 金利 | 1.0%~4.0%前後 | 14.5%程度 | 18.0%程度 |

| 社内バレ | する | しない可能性が高い | しない可能性が高い |

| 限度額 | 最大100万円程度 | 最大1,000万円程度 | 最大500万円程度 |

このように、借入先が会社とカードローンは大きく違います。金利面と審査基準が異なるという部分が従業員貸付制度のメリット面でありその他ではカードローンに劣ります。

基本的に、返済能力に余力があり月に1万円~3万円程度を定期的に借りたいという人であれば銀行カードローンが最もおすすめです。

今すぐにでも緊急で30万円以内のお金の工面が必要ということであれば、大手の消費者金融を利用されると良いと思います。

会社でも銀行でも消費者金融でもいずれにしろ「借金」であることは同じです。30万円までの借金であれば、「なんとかなるだろう」と重くは考えないかもしれませんが、それが50万円、100万円と増えていくと日々の人生を楽しみながら返済というのは非常に難しくなります、先が見えない借金へと変わります。

本当に必要な時にだけ融資を受け、事前に返済を行うためのシミュレーションをしておき、賢い利用を行いましょう。

給料の前借りという名のファクタリングは利用しないようにする

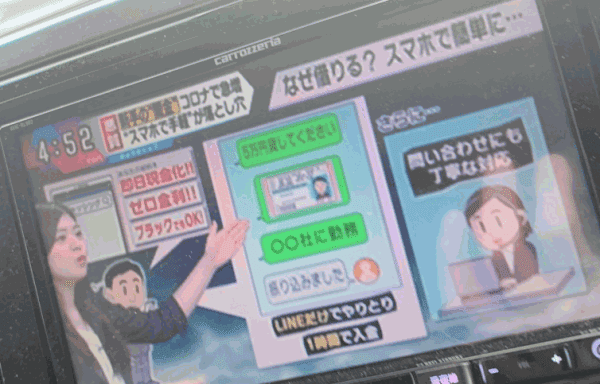

会社からお金を借りる事ができず、「早急にお金を用意したいけれど、どうしよう」とお困りの方は、ネットやニュースで2019年の終わり頃から話題になり始めた「給料ファクタリング」を検討される方もいらっしゃるのではないでしょうか。

どのようなものか説明させていただきますと、来月入る予定の給料の一定額分を業者に買取をしてもらい、給料が入金された後に返済を行うといった仕組みです。

わかりやすく言えば、質屋で物品を換金するようなイメージで「給料の一部」を売ることで現金を調達するという方法になります。

大体3万円~5万円程度を着金される利用者が多い傾向があり、一見するといざという時の現金を調達する方法として便利な方法のように感じられると思います。

ではなぜニュースで取り上げられるほど問題になったのか、それは換金率の悪さから利息制限法以上の金利を支払うことになっていたからです。

お金を借りた当月は生活も出来てよかったと安心出来てたものが、翌月以降給料が入り、業者への返済の事を考えると、お金が足りない。やがて更に別業者を利用してしまう等の被害がテレビ等でも特集されました。

この商品を取り扱っているのが、名も知られてない法人名の会社の場合も多く、個人情報も含む情報をこのような得体の知れない業者へ提出するのも抵抗があるものです。

テレビの報道では、35,000円の換金を50,000円で請け負ったという話でしたが、たった1ヶ月借りて15,000円の利息が掛かるというのは、非常に損をする取引であるということを知っておきましょう。

35,000円を翌月約50,000円返済したときのシミュレーション結果は下記の通りです。

| 借入額(換金額) | 35,000円 |

| 年利 | 514.0% |

| 支払い回数 | 1回 |

| 月利 | 42.833% |

| 返済額合計 | 49,992円 |

| 利息金額 | 14,992円 |

貸金として算出すると結果は酷いものです。

月に15,000円を利息で取られる場合とは、通常であればどんなケースになるのか。

ご説明しますと、大手の消費者金融の場合であれば、18.0%の金利で2社で総額100万円。15.0%の金利で1社から120万円融資を受けた時の金利に相当します。

この報道された業者の言い分としては、給料債権の買取であり、給料を担保にした貸付ではないという主張ですが、金融庁のホームページでは明確にそれを否定しています。

いわゆる「給与ファクタリング」などと称して、業として、個人(労働者)が使用者に対して有する賃金債権を買い取って金銭を交付し、当該個人を通じて当該債権に係る資金の回収を行うことは、貸金業に該当します(注)。

引用元:金融庁 給与の買取りをうたった違法なヤミ金融にご注意ください!

(注)貸金業法の解釈の詳細な内容については、以下の「一般的な法令解釈に係る書面照会手続」に掲載している文書をご参照願います。

また、被害自体は金銭面だけには留まらず、家族や勤務先へも電話を何度も行い、大声の恫喝。

返済が遅れた時の高額な遅延損害金の要求などもあったそうです。

ホームページだけ見るとしっかりした会社に見えますが、ホームページは少しの知識があれば簡単に作れますし、外注先へ依頼しても5万から10万円程度で作ることもできますので、ホームページの印象だけで企業を判断するのは危ないと私はこの件で教訓にさせていただきました。

報道されたような業者は下記のような特徴があります。

- ・ホームページがSSL化されていない

- ・申込方法がLINEの友達登録

- ・運営会社がインターネットで検索しても出てこない

- ・会社の電話番号が記載されていない

- ・会社のメールアドレスがフリーメール

- ・お問い合わせフォームがない

ホームページのSSL化というものは、運営元の実態及び、サーバー間通信の暗号化といったもので、簡単に調べる方法としては、ホームページを開いているブラウザ画面で鍵のマークが付いているかどうかをチェックするとわかります。

ブラウザやアプリによって表示は異なりますが、SSL化していないサイトは「安全ではない通信」や「保護されていない通信」という項目が表示されます。

事業として行っているホームページは会社の顔ですから、このような対策がとられていない会社を選ぶのはもってのほかです。

申込方法がLINEの友達登録というものも危うい可能性が高いです。LINEのアカウントは非常に簡単に作ることが出来ます。

LINEのアカウントでもビジネスアカウントでなく個人アカウントである場合は登録しないほうが無難です。

以前、メルカリ等で現金を販売し、実質のクレジットカードの現金化という事が起こりましたがそれに近いものがあります。

大手では、セゾングループのセゾンクレジットが「給与前払い受取サービス」というものがありますが、こちらは審査や手続きに約3週間程度時間をかけています。

全てが全て悪質ではないかもしれませんが、私は「やめておきましょう」とアドバイスさせていただきます。

会社へお金を借りる事は出来なかった、だけど給料を先払いしてくれるサービスがあるから、そちらで借りてみようという安易な考えでは利用しないようにしましょう。

記事参考元

- 金融庁 給与の買取りをうたった違法なヤミ金融にご注意ください!

- 弁護士ドットコムニュース(Yahoo Japanニュース) 年利1042%も「給料ファクタリング」めぐり訴訟相次ぐ…「新手のヤミ金」複雑なカラクリ